Los recortes a las calificaciones de Pemex y del país provocarán que varios fondos de inversión vendan los bonos que poseen de la petrolera, así como un mayor costo de financiamiento para la empresa y para la deuda del gobierno, según expertos.

La baja en las notas crediticias de México y Pemex obligará a administradores de fondos de inversión a modificar sus portafolios, lo que implicará salidas de capital de los bonos de la petrolera y un mayor costo de financiamiento para la empresa y para la deuda del gobierno.

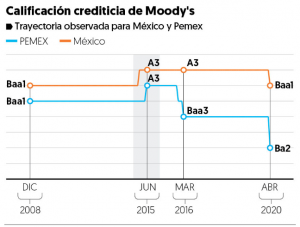

El viernes pasado Moody’s bajó la nota soberana de México y la de Pemex, en línea con los recortes recientes de Fitch Ratings y Standard & Poor’s (S&P), ante el impacto negativo generado por la pandemia de COVID-19 y la caída en los precios del petróleo.

Moody’s recortó la nota soberana en un nivel, a ‘Baa1’, desde ‘A3’, y la calificación crediticia de la petrolera en dos escalones, de ‘Baa3’ a ‘Ba2’, con lo que se ubicó por debajo del grado de inversión.

Con esta acción, ahora dos de las tres grandes agencias tienen a Pemex en grado especulativo, y los analistas esperan que varios fondos de inversión vendan los bonos que por ahora poseen de la empresa.

Con ello, la firma productiva del Estado enfrentará un escenario adverso, que incluirá acceso más caro para refinanciar su deuda y mayor capital para lograr el cumplimiento de sus metas.

Raymundo Tenorio, catedrático del Tec de Monterrey, indicó que la baja en la nota soberana aumenta el costo de acceder a crédito.

“Las calificadoras lo que dicen a los fondos con la pérdida del grado de inversión de Pemex, es que ya dependerá de ellos si les siguen prestando, pero a mayores tasas de interés, y en el caso de México, aunque el Secretario de Hacienda diga que seguimos con grado de inversión, aumentarán las tasas de interés (por las recientes bajas de calificación)”, dijo.

Alonso Cervera, economista en jefe para Latinoamérica de Credit Suisse, indicó que las acciones de las calificadoras obligarán a los inversionistas a modificar sus portafolios.

“La noticia de Moody’s obligará a varios inversionistas a vender sus bonos de Pemex en las próximas semanas/meses”, puntualizó.

Ernesto O’Farrill, presidente de Bursamétrica, indicó que pese a que varios fondos ya se deshicieron de los papeles de Pemex, aún habría más salidas.

“Implica que aumenta el costo del dinero en México, para salir a emitir nos va a costar más caro, los inversionistas ya lo descontaban, todo mundo estaba apostándole a lo que decían las agencias sobre si ponían perspectiva estable o negativa y Moody’s puso perspectivas negativas, por lo que sí habría reacción en los mercados por estas perspectivas”, aseveró.

Jacobo Rodríguez, director de análisis de BW Capital, señaló que “muchos fondos venderán estos bonos (de Pemex) por mandato, aunque creo que ya estaba descontado, aun así, veremos salida de flujos”.

Alberto Ramos, economista en jefe para Goldman Sachs, dijo en entrevista que esta situación ya se veía venir, pues la economía local ha estado en desaceleración desde hace más de un año, además de las equívocas ejecuciones del gobierno actual, las cuales han aumentado la incertidumbre en el clima de negocios.

“La economía no ha registrado crecimiento durante más de un año y ha estado perdiendo resistencia de manera constante debido a las políticas heterodoxas vigentes; la creciente asignación incorrecta de recursos públicos, la creciente incertidumbre en la inversión y el entorno comercial y regulatorio general que no proporciona los incentivos óptimos ni comodidad para la inversión nacional y extranjera”, indicó.

Bonos de Pemex

Pemex tiene en el mercado poco más de 100 mil millones de dólares en bonos que probablemente serán vendidos. Al perder Pemex el grado de inversión, fuerza a muchos fondos a vender sus bonos por no poder tener bonos así en su portafolio”, indicó Pablo Medina, vicepresidente de la consultora Welligence.

“Por política, automáticamente ya se tienen que deshacer de los bonos, esto le cierra el acceso a la adquisición deuda, lo cual limita sus acciones. El Presidente (AMLO) ha dicho que no prevén adquirir nueva deuda, pero la refinanciación de deuda en sí, que es lo que se ha hecho, va a estar muy limitada”, coincidió Adrian Calcaneo, de la consultora IHS Markit.

“Cualquier nuevo esfuerzo de refinanciamiento de Pemex va requerir el pago de un ‘premio’ al inversionista, por el mayor riesgo que está aceptando. Esto significa que Pemex va a ser fundamentalmente más ineficiente. Para producir lo mismo, va a tener mayores exigencias de capital”, dijo Pablo Zárate, managing director de FTI Consulting.